福特汽车公司 (纽约证券交易所代码:F) 最近引起了人们的兴趣。 在成功推出全电动 F-150 卡车后,该公司公布了令人惊讶的第二季度收益。

然而,该公司的估值仍然适中。 虽然从历史标准来看是合理的,但目前 16 的市盈率估值可以认为是低的。 我们将使用贴现现金流 (DCF) 模型来估计股票的内在价值。

Q2收益惊喜

第二季度每股收益出人意料 0.13 美元,而估计为负 0.04 美元。 汽车收入为 24.12 美元,同比增长 45.1%,超出预期的 1.29b 美元。

该公司将 2021 年 EBIT 指导提高了 50%,目标是实现 9b 美元的收益。 他们预计芯片短缺将在今年下半年有所缓解。

此外,福特还持有 Rivian 和 Argo 的股份,它们将在一年内首次公开募股。 他们的估值在 数百亿,成功的首次公开募股可以为股票提供重要的顺风。

电动汽车订单堆积如山

F-150 闪电卡车预订现已结束 120,000,而价值 20,000 美元的紧凑型混合动力皮卡 Ford Maverick 则有 80,000 个订单。 显然,该公司正在利用强大的品牌忠诚度来留住客户,同时也利用生产规模来保持价格的吸引力。

目前,电动汽车的销售仅依赖于 3 种车型:Mach-E SUV、F-150 Hybrid 和 Escape Plug-in Hybrid。 然而,随着 F-150 Lightning 于 2022 年上市销售,这将标志着向新的全电动阵容转变的潜在支点。

寻找价值

请记住,估算公司价值的方法有很多种,DCF 只是其中一种方法。如果您对此类估值仍有一些紧迫的问题,请查看 简单的华尔街分析模型.

一步一步计算

我们将使用两阶段 DCF 模型,顾名思义,该模型考虑了两个增长阶段。 第一阶段通常是较高的增长期,该增长期趋向于在第二个稳定增长期捕获的最终价值。 首先,我们需要估计未来十年的现金流量。 在可能的情况下,我们使用分析师的估计,但当这些估计不可用时,我们会从上次估计或报告的值中推断出之前的自由现金流 (FCF)。 我们假设自由现金流量减少的公司将减缓其收缩率,而自由现金流量增加的公司在此期间的增长率将放缓。 我们这样做是为了反映早些年的增长趋于放缓,而不是晚年。

DCF 是关于未来的一美元比今天的一美元更不值钱的想法, 所以我们将这些未来现金流的价值折现为以今天的美元计算的估计价值:

10 年自由现金流 (FCF) 预测

| 2022年 | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030年 | 2031 | |

| 杠杆 FCF(美元,百万) | US$4.96b | 7.82 美元 b | 9.33 美元 b | 9.64 美元 b | 9.90 美元b | 10.1 美元 b | 10.4 美元b | 10.6 美元b | 10.8 美元b | 11.1 美元b |

| 增长率估计来源 | 分析师 x4 | 分析师 x3 | 分析师 x2 | 分析师 x2 | 估计 @ 2.7% | 估计 @ 2.48% | 估计 @ 2.34% | 估计 @ 2.23% | 估计 @ 2.16% | 估计 @ 2.11% |

| 现值(美元,百万)折扣 @ 11% | 450 美元 | 6.3 万美元 | 670 万美元 | 6.3 万美元 | 580 美元 | 530 美元 | 490 美元 | 450 美元 | 410 万美元 | 380 美元 |

(“Est”=Simply Wall St 估计的 FCF 增长率)

10 年现金流的现值 (PVCF) = 52 美元 b

在计算了初始 10 年期间未来现金流量的现值后,我们需要计算终值,该值占了第一阶段之后的所有未来现金流量。 出于多种原因,使用了一个非常保守的增长率,不能超过一个国家的 GDP 增长率。 在这种情况下,我们使用 10 年期政府债券收益率 (2.0%) 的 5 年平均值来估计未来的增长。 同样,与 10 年“增长”期一样,我们使用 11% 的权益成本将未来现金流折现为今天的价值。

终端价值 (TV)= FCF2031 × (1 + g) ÷ (r – g) = US$11b× (1 + 2.0%) ÷ (11%- 2.0%) = US$120b

终值现值 (PVTV)= 电视 / (1 + r)10= 120 美元 b÷ ( 1 + 11%)10= 41 美元 b

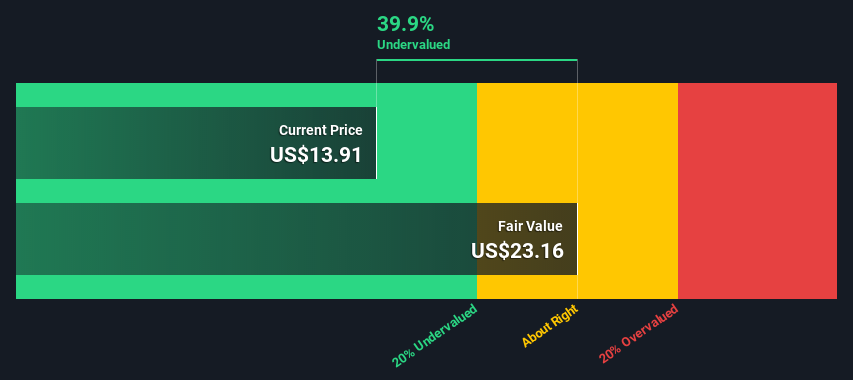

总价值是未来十年现金流量的总和加上贴现后的终值,得出总股本价值, 在这种情况下是 US$93b。 为了获得每股内在价值,我们将其除以流通股总数。 相对于目前 13.9 美元的股价,公司出现 相当不错的价值 以当前股价交易价格的 40% 折扣。 任何计算中的假设都会显着影响估值,因此最好将此视为粗略估计,而不是精确到最后一分钱。

重要假设

上面的计算非常依赖于两个假设。 第一个是折现率,另一个是现金流。 您不必同意这些输入。 我建议自己重新计算并使用它们。 DCF 也没有考虑一个行业可能的周期性或其未来的资本要求,因此它没有完全描绘一个公司的潜在业绩。

鉴于我们将福特汽车视为潜在股东,权益成本被用作折现率,而不是资本成本(或加权平均资本成本,WACC),后者用于说明债务。 在此计算中,我们使用了 11% 基于 2.000 的杠杆贝塔系数。 Beta 是衡量股票与整个市场相比的波动性的指标。 我们从全球可比公司的行业平均 Beta 值中得出我们的 Beta 值,强制限制在 0.8 和 2.0 之间,这是稳定业务的合理范围。

展望未来:

虽然重要,但 DCF 计算 不应该是您在研究公司时查看的唯一指标。 使用 DCF 模型不可能获得万无一失的估值。 您最好应用不同的案例和假设,看看它们将如何影响公司的估值。 例如,如果对终端价值增长率进行轻微调整,它可以极大地改变整体结果。 股价低于内在价值的原因是什么? 对于福特汽车,我们编制了三个 基本的 方面 你应该进一步研究:

- 风险: 冒险; 例如 – 福特汽车有 1个警告标志 我们认为你应该知道。

- 未来收益:与同行和大盘相比,F 的增长率如何? 通过与我们的互动,深入了解未来几年分析师的共识数字 免费分析师增长预期图表.

- 其他高质量的替代品: 你喜欢一个好的多面手吗? 探索 我们的优质股票互动列表 想知道还有什么是你可能遗漏的!

附注。 Simply Wall St 应用程序每天对纽约证券交易所的每只股票进行现金流折现估值。 如果你想找到其他股票的计算, 在这里搜索.

升职

如果您决定交易福特汽车,请使用被 Barron’s 评为总体排名第一的最低成本*平台, 盈透证券. 在 135 个市场上交易股票、期权、期货、外汇、债券和基金,所有这些都来自一个综合账户。

Simply Wall St 分析师 Stjepan Kalinic 和 Simply Wall St 在上述任何一家公司中都没有任何职位。 这篇文章是一般性的。 它不构成买卖任何股票的建议,也不考虑您的目标或财务状况。 我们旨在为您提供由基本数据驱动的长期重点分析。 请注意,我们的分析可能不会考虑最新的价格敏感公司公告或定性材料。

*盈透证券被 StockBrokers.com 评为 2020 年年度在线评论中成本最低的经纪商

对这篇文章有反馈吗? 关注内容? 保持联系 直接与我们联系。 或者,电子邮件 [email protected]